消費者金融で審査の甘いところはありますか?

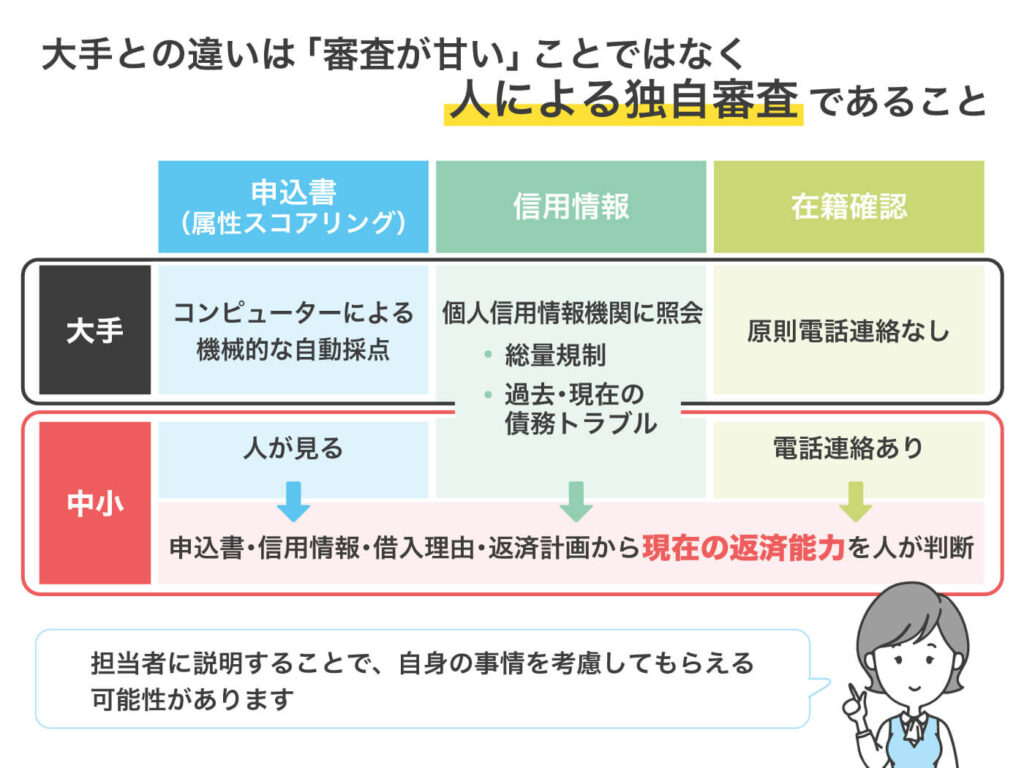

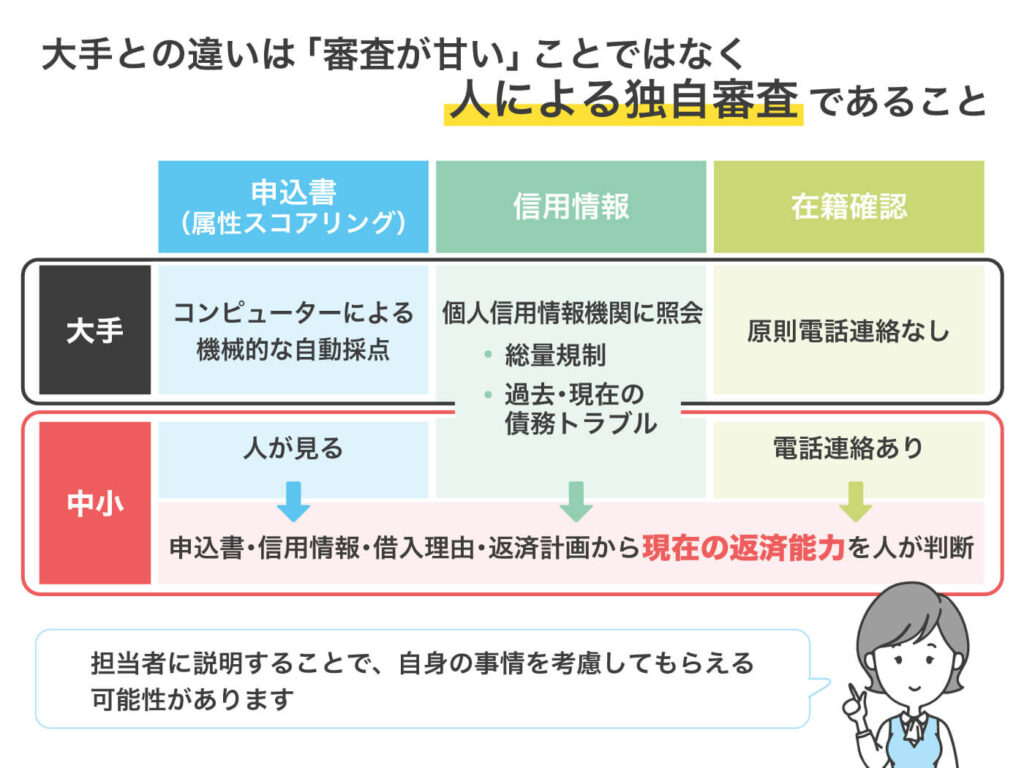

一般的に、中小消費者金融は審査が甘いと言われておりますが、実際には大手消費者金融と違う独自審査を行っている為、審査に融通が利くというのが正しいです。

貸金業者として金融庁で登録されている正規の消費者金融会社に、一社ずつ直接電話で問い合わせし審査対応などを確認してみました。

「借り過ぎには注意して無理のない返済計画をたてること」「借金を返済する為の新たな借り入れは絶対しないこと」が大切です。

審査の甘い消費者金融はあるの?審査通過率を独自に調査してみた結果

| 消費者金融 | 実質年率 | 利用限度額 | 全国対応 | 特徴 |

|---|---|---|---|---|

| プロミス | 2.5%~18.0% | 800万円 | ○ | プロミスは最短3分の審査と即日融資が可能な消費者金融です。無利息サービス(初回利用者向け)やアプリ完結の借入・返済機能を提供し、提携ATM手数料無料など利便性が高いのが特徴です。 |

| 詳細はこちら SMBCモビット | 3.0%~18.0% | 800万円 | ○ | SMBCモビットは、WEB完結申込に対応し、電話連絡や郵送物なしで契約が可能な消費者金融です。最短即日融資が可能で、提携ATMや振込での借入・返済が便利。Vポイントが貯まる特典もあり、利便性が高いのが特徴です。 |

| ダイレクトワン おすすめ | 4.9%~18.0% | 1万円~300万円 | ○ | スルガ銀行グループのカードローンであり、はじめての方なら55日間利息0円。Webで契約まで完結。即日融資も可能。 ローンカード即日発行の場合は、来店が必要だが、最短30分でカード発行。即日の借入にも対応。 |

| セントラル | 4.8%~18.0% | 1万円~300万円 | ○ | 平日14時までのネット申し込みで最短即日融資可能。カードが発行されて全国のセブン銀行ATMでも取引ができる。 |

| キャレント | 7.8%~18.0% | 1万円~500万円 | ○ | ネット申し込みで最短即日振り込み融資。事業者向け融資を行っており、設立1年以上の法人でキャレント利用が初めての方が対象。 |

| いつも | 4.8%~20.0% | 500万円まで | ○ | 高知県を中心にした地域密着型の消費者金融が、2017年からネットバンキングが可能となり、ネット申し込みで全国から借入返済がいつでも出来る。 |

| フタバ | 14.959%~19.945% | 50万円まで | ○ | 他社借入4社以内ネット申込の全国対応で即日融資ができる消費者金融の会社です。 |

| プラン | 12.0%~20.0% | 1万円~50万円 | ○ | ネット申し込みで来店不要。契約は来店もしくは郵送のため、来店なら最短即日融資も可能。借入額10万円以下で最低返済額2000円と低く負担が少ない。現在の収支が安定していると債務整理後でも申し込みに対応。 |

| アロー | 15.00%~19.94% | 200万円 | ○ | アプリでWEB完結、審査最短45分。債務整理や過去の債務に心配があっても現在の収入が安定していれば申し込みができる。 |

| デイリーキャッシング | 8.5%~18.0% | 1万円~300万円 | ○ | インターネットからいつでも24時間お申込みできます。最短即日で融資も可能。 |

| フクホー | 7.3%~20.0% | 200万円まで | ○ | 最短即日融資、実際には半日程度が最短で翌日になる場合もある。借り換えローンにも対応。 |

| スカイオフィス | 15.0%~20.0% | 1万円~50万円 | ○ | 少額キャッシング向けのため審査が早い。 |

| ニチデン | 7.3%~17.52% | 50万円 | × | 関西で高い知名度、100日間の無利息が人気。対象地域は大阪・京都・兵庫・和歌山・奈良・滋賀・三重 |

| ユーファイナンス | 7.3%~15.0% | 最高700万 | × | おまとめローン専門で100万円~700万円まで対応。上限金利は15.0%でネット申し込みにも対応。 |

| ハローハッピー | 10.0%~18.0% | 100万円 | ○ | 大阪に本店、創業が2007年と比較的新しい消費者金融。数多くの金融商品を扱っているので、自分の状況に合わせた商品が選べる。 |

| アルク | 10.0%~18.0% | 50万円まで | ○ | 大阪に本社がある消費者金融で振込融資を再開し、全国どこからでも申し込みができるようになった。(令和6年7月31日でハローハッピーに合併して閉店) |

| アルコシステム | 3.0%~20.0% | 50万円 | ○ | アルコシステムは兵庫県姫路市で1983年から営業している振込キャッシング専門の会社です。 |

| エース | 7.0%~20.0% | 1万円~100万円 | ○ | 横浜に店舗があり、ネットを使って全国各地どこからでも申込可。丁寧なカウンセリングを行い、利用者が納得できる融資を行っています。 |

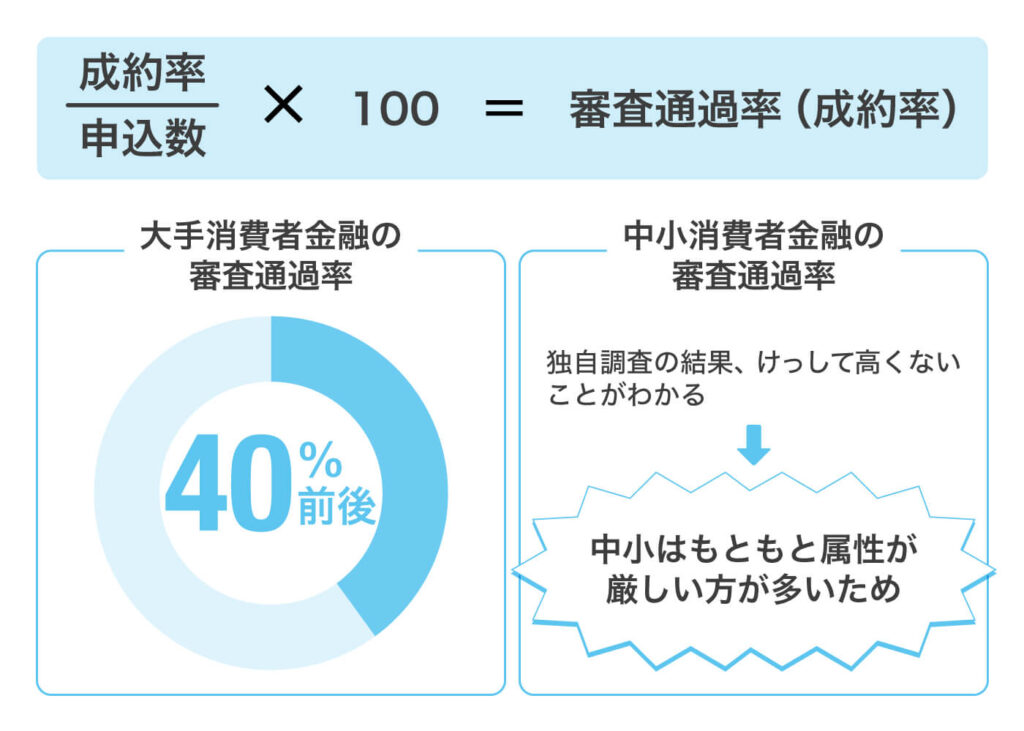

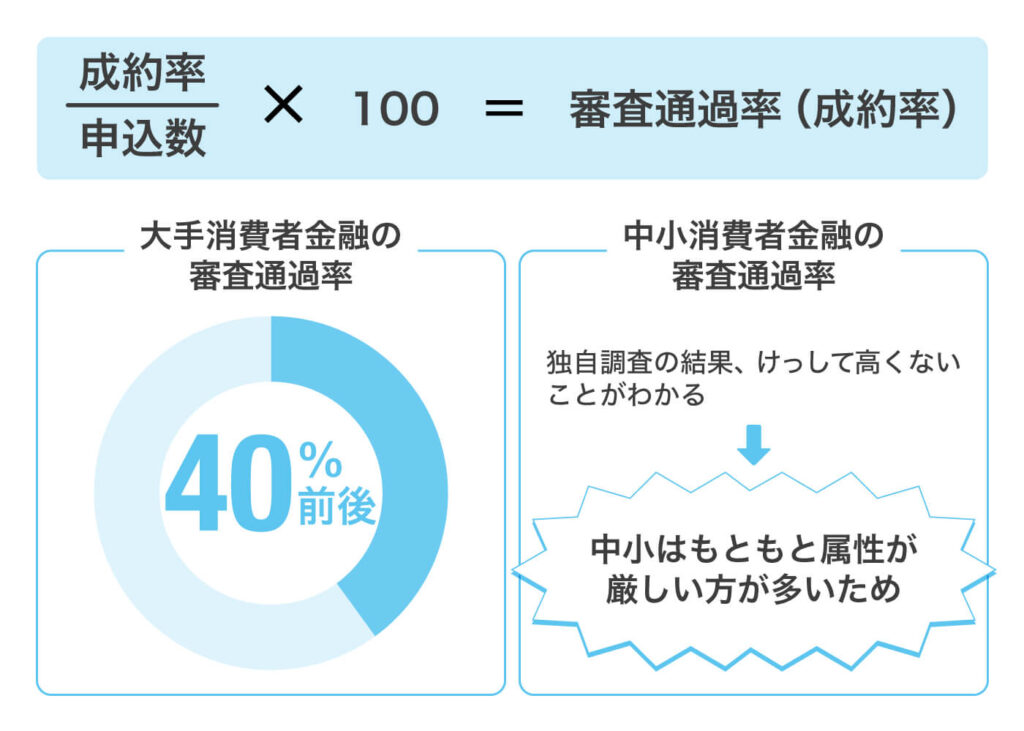

当サイト経由での「申込数」と審査に通過した「成約数」を集計して、直近6ヶ月(2023年10月~2024年3月)の「審査通過率」を算出しました。

「キャレント」の審査通過率は18%を超えるものの、「申込ベース」が確定条件なので、実際に融資が決定するのはもっと低い割合になるかと思われます。

それに比べて、「セントラル」や「いつも」「プラン」「アロー」は、「融資実行ベース」が確定条件なので、通過率が1.1%~5.8%台と低くても、実際に融資が決定されている率となるので、参考になるでしょう。

対して、大手消費者金融が公開している審査通過率は40%前後。

比較すると、中小消費者金融の審査通過率が決して高いものではないことがわかります。

そもそも中小消費者金融に申し込みをする方の多くが、過去に債務のトラブルがあった方。なので大手ではなく中小を選択しています。

もともと審査に通るのが厳しい属性の方ばかりなので、その分、審査通過率が高くはならないのです。

今後も引き続き、データを集計して公開したいと思います。

| 中小消費者金融 | 10月 | 11月 | 12月 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 発生 | 確定 | 通過率 | 発生 | 確定 | 通過率 | 発生 | 確定 | 通過率 | |

| セントラル | 2773 | 132 | 4.8 | 2331 | 113 | 4.8 | 2337 | 129 | 5.5 |

| キャレント | 172 | 19 | 11 | 120 | 14 | 11.7 | 113 | 18 | 15.9 |

| フタバ | 859 | 11 | 1.3 | 782 | 10 | 1.3 | 770 | 10 | 1.3 |

| プラン | 330 | 7 | 2.1 | 314 | 12 | 3.8 | 209 | 9 | 4.3 |

| アロー | 359 | 14 | 3.9 | 301 | 15 | 5 | 293 | 14 | 4.8 |

| いつも | 864 | 18 | 2.1 | 829 | 12 | 1.4 | 573 | 9 | 1.6 |

| フクホー | 76 | 14 | 18.4 | 85 | 20 | 23.5 | 92 | 19 | 20.7 |

| スカイオフィス | 407 | 2 | 0.4 | 316 | 1 | 0.4 | 319 | 1 | 0.4 |

| ニチデン | 85 | 0 | 0 | 134 | 1 | 0.7 | 46 | 0 | 0 |

| ユーファイナンス | 76 | 8 | 10.5 | 50 | 8 | 16 | 50 | 8 | 16 |

| ハローハッピー | 269 | 2 | 0.7 | 245 | 0 | 0 | 173 | 1 | 0.6 |

| アルク | 271 | 1 | 0.4 | 286 | 1 | 0.3 | 189 | 2 | 1.1 |

| アルコシステム | 204 | 5 | 2.5 | 184 | 3 | 1.6 | 139 | 4 | 2.9 |

| エース | 158 | 6 | 3.5 | 184 | 2 | 1 | 124 | 1 | 0.8 |

| デイリーキャッシング | 117 | 3 | 2.6 | 99 | 3 | 3 | 70 | 1 | 1.4 |

| 中小消費者金融 | 1月 | 2月 | 3月 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 発生 | 確定 | 通過率 | 発生 | 確定 | 通過率 | 発生 | 確定 | 通過率 | |

| セントラル | 1711 | 100 | 5.8 | 2160 | 118 | 5.5 | 2245 | 113 | 5 |

| キャレント | 111 | 15 | 13.5 | 139 | 25 | 18 | 133 | 21 | 15.8 |

| フタバ | 586 | 7 | 1.2 | 803 | 9 | 1.1 | 763 | 9 | 1.2 |

| プラン | 279 | 6 | 2.2 | 285 | 16 | 5.6 | 284 | 16 | 5.6 |

| アロー | 82 | 7 | 8.5 | 154 | 9 | 5.8 | 162 | 12 | 7.4 |

| いつも | 977 | 9 | 0.9 | 1337 | 15 | 1.1 | 2598 | 26 | 1 |

| フクホー | 112 | 26 | 23.2 | 106 | 30 | 28.3 | 75 | 23 | 30.7 |

| スカイオフィス | 219 | 1 | 0.6 | 346 | 2 | 0.6 | 315 | 1.655556 | 0.5 |

| ニチデン | 143 | 2 | 1.4 | 70 | 3 | 4.3 | 120 | 0 | 0 |

| ユーファイナンス | 50 | 7 | 14 | 49 | 8 | 16.3 | 48 | 6 | 12.5 |

| ハローハッピー | 227 | 2 | 0.9 | 241 | 4 | 1.7 | 250 | 2 | 0.8 |

| アルク | 277 | 2 | 0.7 | 305 | 2 | 0.7 | 286 | 3 | 1 |

| アルコシステム | 184 | 6 | 3.3 | 170 | 2 | 1.2 | 150 | 1 | 0.7 |

| エース | 154 | 1.5 | 1 | 151 | 1 | 0.9 | 169 | 1 | 0.6 |

| デイリーキャッシング | 86 | 2 | 2.3 | 86 | 2 | 2.3 | 79 | 2 | 2.5 |

| 中小消費者金融 | 順位 | ポイント | |||

|---|---|---|---|---|---|

| 発生数 | 通過率 | 発生数 | 通過率 | 合計 | |

| セントラル | 1位 | 5位 | 15点 | 11点 | 26点 |

| プラン | 5位 | 3位 | 11点 | 13点 | 24点 |

| いつも | 2位 | 6位 | 14点 | 10点 | 24点 |

| アロー | 6位 | 4位 | 10点 | 12点 | 22点 |

| フタバ | 2位 | 10位 | 14点 | 6点 | 20点 |

| ユーファイナンス | 14位 | 2位 | 2点 | 14点 | 16点 |

| エース | 9位 | 7位 | 7点 | 9点 | 16点 |

| スカイオフィス | 4位 | 13位 | 12点 | 3点 | 15点 |

| アルコシステム | 10位 | 8位 | 6点 | 8点 | 14点 |

| ハローハッピー | 8位 | 10位 | 8点 | 6点 | 14点 |

| ニチデン | 11位 | 8位 | 5点 | 8点 | 13点 |

| アルク | 7位 | 12位 | 9点 | 4点 | 13点 |

| フクホー | 13位 | 14位 | 3点 | 2点 | 5点 |

| キャレント | 11位 | 15位 | 5点 | 1点 | 6点 |

2023年3月期のデータから抽出し、「発生数」と「通過率」を高い順でランキングした。1位が15点で、15位が1点としてポイント算出し、合計値を総合ランキングとした。合計点が同じ場合は、「通過率」の順位が高い消費者金融を上位ランキングとした。申込ベースの通過率は除外して下位としている。

ランキングの根拠を見る限りでは、セントラルよりも甘いのは「プラン」や「アロー」で、フクホーより審査が甘いとも言えます。

中小消費者金融の審査は甘い?

中小消費者金融は神金融で審査が甘いというと語弊があり「審査が甘い」のではなく「独自審査」が行われることです。

大手消費者金融と中小消費者金融では審査システムが違うので「審査基準」が異なっているといった意味になります。

申込書から判断する属性スコアリング

大手消費者金融と中小消費者金融の独自審査の最大の違いは「属性スコアリング」と呼ばれる方法です。

大手消費者金融では、利用者が申込書に入力した内容をコンピューターによる自動審査でスコアリング、つまり採点をしています。

大手消費者金融だからできる、膨大な過去の個人情報データをもとにした採点方式です。

属性スコアリングは、審査が早いというメリットがありますが、逆に悪い言い方をすると機械的で画一に個人の信用状態が判断されるデメリットがあります。

一方、中小消費者金融では自動審査ではなく、専門のスタッフが個人信用情報機関での情報と申込書に記載された内容、そして来店の場合には、利用者の人柄なども考慮して判断します。

わたしたちがこだわっているのは、ひとりひとりのお客様と直接お会いして、話をお聞きする対面与信。消費者金融というビジネスにより何よりももとめられているのは、年収や勤務先といったデータだけではうかがい知ることのできない、人間としてのお客様との、心のかよったおつきあいにあると信じているからです。

人情的といえば古く感じられるかもしれませんが、「なぜ必要なのか」「どのように返済をしようと考えているのか」と個人的な事情を説明することができます。

つまり審査が甘いのではなく「独自審査」が機械的ではないので、自分の事情を考慮してもらえる可能性を秘めているということです。

個人信用情報機関に照会する過去と現在の信用情報調査

中小消費者金融でも「個人信用情報機関」に信用情報の照会をします。

これは貸金業法によって総量規制が定められているためです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

日本国内では、JICC、CIC、KSCの3つの信用情報機関があります。

| 個人信用情報機関 | 主な加盟会員 | 登録内容 | 登録期間 |

|---|---|---|---|

| JICC (日本信用情報機構) | 消費者金融会社、クレジット会社(流通系・銀行系・メーカー系)、信販会社、金融機関、リース会社など | 氏名、生年月日、ローンやクレジットの契約内容、返済・支払状況、取引事実 | 債務整理、破産申し立て、延滞解消など、いずれも契約終了後5年以内 |

| CIC (割賦販売法・貸金業法指定信用情報機関) | 貸金業者、クレジット業者 | 氏名、生年月日、申込情報、クレジット情報など。 | 申込情報は6ヶ月。クレジット情報は5年 |

| KSC (全国銀行個人信用情報センター) | 銀行(銀行と同視される金融機関も含む)、政府関係金融機関、信用保証協会など | 氏名、生年月日、取引情報、紹介記録情報、不渡情報、官報情報など | 取引情報、不渡情報は5年。官報情報は10年 |

総量規制により、個人は年収の3分の1以上の金額を貸金業者から借り入れることができません。そのため、他社からの借り入れ状況を信用情報の照会をすることで確認します。

信用情報の照会をする際には現在の借り入れ状況だけではなく、過去の借り入れや返済状況なども確認し、審査の重要な軸にしています。

過去に返済をしなかったというトラブル(債務整理・3ヶ月以上の返済の遅延・強制解約・代位弁済)があった場合、契約者は個人信用情報機関でブラックとして扱われます。

これまでの債務にトラブルありと判断されるため、キャッシング、クレジットカード、ローンや携帯電話の契約など審査に通ることはありません。

勤務先に電話をかける在籍確認

消費者金融は融資したお金を確実に返済してもらわなければならないので、契約者には安定した定期的な収入があることを求めています。

つまり、実際に会社などに勤めて、給与を得ていることを確認する必要があるのです。

契約者が申込書に記入した勤務先を鵜呑みに信じるのではなく、必ず勤務実態の裏づけを行います。これが在籍確認です。

在籍確認は大手でも中小でも審査の過程で必ず行われます。

原則として、在籍確認なしで融資が実行されることはありません。これはカードローンに限らず、さまざまなローンにおいて共通しています。

在籍確認を実施しないということは、返済能力を確かめずに融資を実行するということです。貸金業法上の規制により、返済能力調査が義務付けられているため、返済能力を裏付ける勤務先への在籍確認は重要です。

一般的に申告した勤務先に電話をすることで行われる在籍確認ですが、中小消費者金融では多くのところで電話での在籍確認が行われている一方、現在大手消費者金融5社では原則、勤務先への電話連絡はありません。

特にプロミスでは、98%の方に電話での在籍確認を実施していないとしています。

参考:申込をしたら、勤務先に電話はかかってきますか?|よくある質問|プロミス

- 98%の方に電話での在籍確認実施なし

- 残り2%も事前承諾なしの電話確認は0件

- 最短3分融資も可能(申込時間や審査によりご希望に添えない場合があります)

審査が甘い消費者金融がない理由は貸金業法

ここまで、中小消費者金融は甘いのではなく独自審査なのだと解説しました。

そもそも、誰でも通る審査が甘い消費者金融が存在しないことには明確な理由があります。それは、以下のように貸金業法で定められているからです。

(第13条)返済能力の調査

契約の際に返済能力に関する調査をしなければならない

(第13条の2)過剰貸付け等の禁止

契約の際に顧客の返済能力を超えるような貸付の契約をしてはならない

(第16条)誇大広告の禁止等

借入が容易であることを過度に強調し借入意欲をそそるような表示または説明をしてはならない

消費者金融でも銀行でも同様ですが、金融機関では融資の際、申込者の返済能力の有無について調査します。

貸金業法では申込者の収入や借入の状況、返済計画など返済能力に関して調査しなければならない、そして、返済能力を超えるような貸付の契約をしてはならないと定められています。

つまり、きちんと審査をしなければならないと法律で決まっているから、誰でも通るような甘い審査は存在しないわけです。

また、「審査甘い」「審査なし」「ブラックでもOK」など借り入れのハードルが低く借りたくなるような表示をすることも禁止されています。

こうしたことから、「審査が甘い消費者金融」というのは存在しないわけです。

自己破産など債務整理をしても借りられる?

過去に返済しなかったトラブルがあった場合には、個人の属性がブラックとして審査に通らないと前述しました。

しかし、自己破産などの債務整理をしたのが5年以上前であれば、借りられる可能性があります。

過去5年間に自己破産、任意整理、個人再生などの債務整理を行っている場合は、その情報が「個人信用情報機関」に個人信用情報として記録されます。

信用情報機関とは、法律に則って個人や法人の貸付に関する情報を収集し管理している機関です。

個人信用情報機関では債務整理だけではなく、ローンやキャッシング、クレジットカードなどの契約や申し込み、返済に関する取引を記録した情報のすべてを保有しています。

消費者金融の審査は、この信用情報を元に行われます。

しかし、債務整理して5年経過するとその情報は消滅します。

中小消費者金融はあくまでも「返済できること」が目的で独自の審査が行われます。

なので、債務整理を行っていても、現在は生活の再建ができていて、返済能力があると判断されれば、審査に活かされる可能性は十分にあります。

信用情報以外の条件では、大手消費者金融の方が審査が甘いこともあります。

自己破産や債務整理から5年以上経っている方は、テレビCMでも有名な大手の消費者金融がおすすめですので、借り入れも検討してもいいでしょう。

ただし、ブラックリストの登録期間は債務整理の種類、そして個人信用情報機関によっても異なります。

個人信用情報機関のうちKSCでは情報の登録期間が最長10年です。

| 個人信用情報機関名 | 延滞 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|---|

| JICC | 5年 | 5年 | 5年 | 5年 |

| CIC | 5年 | 5年 | 5年 | 5年 |

| KSC | 5年 | 5年 | 10年 | 10年 |

審査甘いと評判の中小消費者金融は即日融資できる?

.jpg)

.jpg)

即日融資ができる中小消費者金融は限られていますが、条件が揃っていれば即日融資は可能です。

近年ではネット申し込み可能で来店不要、全国対応可能な中小消費者金融も増えましたが、即日融資できる業者はそれほど多くありません。

また、即日融資が可能でも対応時間は限られています。

即日融資を希望する場合には、時間のチェックをしましょう。

- 審査時間はどのくらいかかるのか?

- 振り込みキャッシングは何時までの受付になるのか?

| 消費者金融 | 全国対応 | 即日融資 |

|---|---|---|

| セントラル | ○ | 14時まで申込で可能 |

| キャレント | ○ | 平日14時までの手続き完了で可能 |

| プラン | ○ | 可能 ※来店契約の場合 |

| アロー | ○ | ○ |

| フクホー | ○ | ○ |

| スカイオフィス | ○ | × |

| ニチデン | × | 14時まで申込で可能 |

| ユーファイナンス | × | × |

| いつも | ○ | ○ |

| ハローハッピー | ○ | 来店で即日可能 |

| アルク (令和6年7月31日閉店) | ○ | 来店で即日可能 |

| フタバ | ○ | 平日16時までの審査完了で可能 |

| アルコシステム | ○ | 可能 |

| エース | ○ | × |

来店不要とするところは増えましたが、表を見ての通り、まだまだ来店契約を重視するところも多いのが現状です。

来店不要の全国対応の業者でも、来店できるのであれば即日融資可能、できなければ即日融資不可という業者は複数見られます。

ただし、来店できる業者ならどこでもいいわけではありません。

必ず正規の業者で安心して利用できる中小消費者金融を使いましょう。

【本当にすぐに借りられる消費者金融か注意!】

即日融資が可能な業者でも、なかなか連絡がなく審査が遅めなところや、全国対応で来店不要でも審査状況によって来店を求められるケースもあります。事前に業者に問い合わせるか、ネットで情報をチェックしましょう。

消費者金融の審査に通らない4つの理由

「消費者金融の審査に落ちてしまった…」

こんなとき、消費者金融は理由を教えてくれません。どうして落ちてしまったのか、わからないまま次の申し込みをしても、また通らない可能性が高いままです。

審査に落ちてしまう理由は消費者金融から知ることはできないので、よくある原因から自分があてはまるものを考える必要があります。

その後対策をして次の審査に申し込みましょう。

①申込者本人に収入がない・安定した収入が認められない

消費者金融では、必ず本人収入があることが申し込みの条件となっています。無職では審査に通らないのです。

申し込みする方本人に、収入がないといけません。家族などの収入では審査を受けられないのです。これは100%、どこの消費者金融でも同じと考えてよいでしょう。

さらに、収入が安定していることも必須です。

収入が安定しているとは、毎月定期的に給料を得ていることをいいます。収入がない月がある、収入が毎月一定の額ではないという場合は審査に不利になってしまいますね。

| 雇用形態 | 収入の安定度 |

|---|---|

| 正規雇用(正社員) | ◎ |

| アルバイト・パート | ○ |

| 個人事業主・自営業 | △ |

| 勤続年数が長い | ◎ |

| 1年以上の勤続年数 | ○ |

| 勤続年数が1年に満たない | △~× |

②借入件数が3件以上で返済負担が大きい

複数の借入先からお金借りることを多重債務といい、多重債務をしている人は多重債務者と呼ばれています。

借入先が複数あると消費者金融の審査に通りにくくなる理由は、毎月の返済額が多く、返済が難しくなるリスクが高いためです。一般的に、借入先が3社以上あると、審査に通らないと考えておくほうが良いでしょう。

審査に通りたいなら他社借入の件数はできるだけ少なくし、毎月の返済額も抑えておく必要があります。

③総量規制額を超えた申し込み

貸金業法で決まっている総量規制とは、年収の3分の1を超えた貸付はできないというものです。

総量規制は消費者金融など貸金業者のみの規制です。貸金業者からの借入の総額が、年収の3分の1を超えてはいけません。

| 年収 | 申込額 | 現在の借入額 | |

|---|---|---|---|

| 審査に通る可能性があるケース | 300万円 | 100万円 | 0万円 |

| 300万円 | 50万円 | 50万円 | |

| 審査に通らないケース | 300万円 | 150万円 | 0万円 |

| 300万円 | 80万円 | 50万円 |

申込額は最高額と考えましょう。300万円の年収があるから、絶対に100万円借りられる!というわけではありません。

最も多い額なら100万円です。審査項目は年収以外にもありますので、信用度によって借入可能額は決定します。

クレジットカードのキャッシング枠に要注意!

クレジットカードのキャッシング枠も、貸金業法の規制対象です。キャッシング枠は自動的にリボ払い返済になっているクレジットカードも多いので、残高には注意しましょう。

④金融事故や債務整理の記録が残っている

金融事故や債務整理の記録は「個人信用情報機関」に残っています。

ローンなどへの申し込み、取引、破産や債務整理などが記録されており、消費者金融は申し込み者に対して信用情報機関への照会を許諾するか確認の上、その記録内容によって審査するのです。

信用情報に照会した記録(つまり申込記録)も6ヶ月間残ります。

一度審査に通らず、別の消費者金融に申し込むと、半年以内なら新規に申し込んだ消費者金融は、過去の申し込み記録も確かめることができるわけですね。

審査履歴が残っているといってよいでしょう。

金融事故や債務整理の記録があると、大半の消費者金融ではまず貸付は行いません。審査に落ちる状態です。

申込記録が残っているだけなら、100%審査に落ちるというわけではありません。ただし、あまりにたくさん申し込みを立て続けにしていると、お金にとても困っている状態、返済が難しいと判断する消費者金融もあります。短期間で申し込みを繰り返しているなら、審査に落ちる可能性もあります。

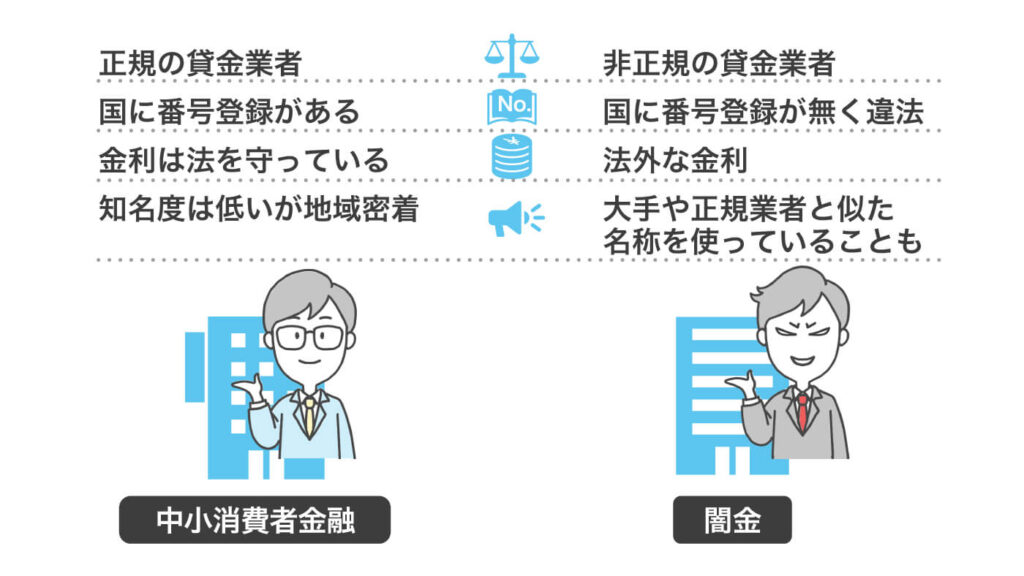

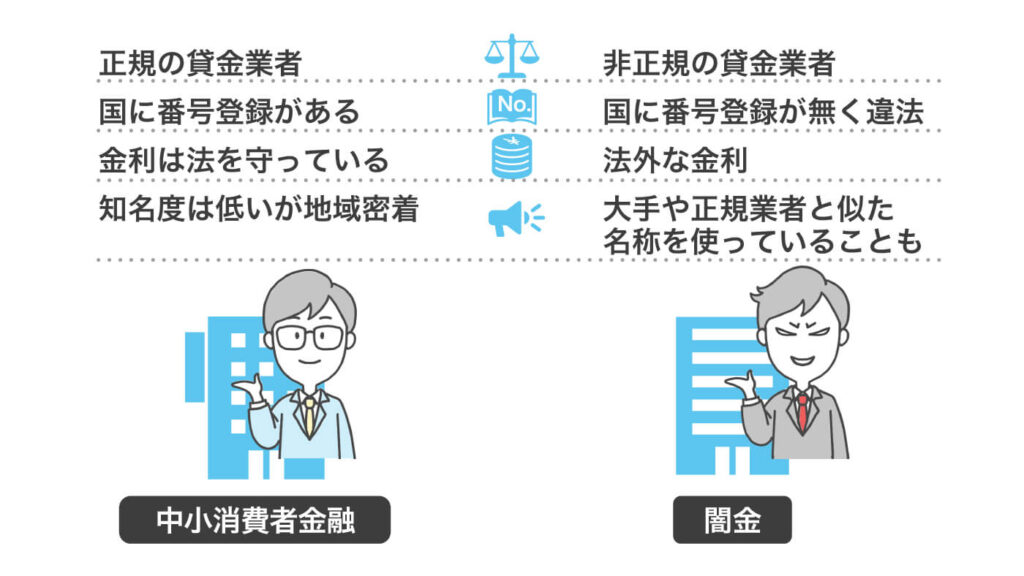

闇金と中小消費者金融の違いは?

中小消費者金融を利用する不安要素の一つが「闇金かどうかの判断がつかない」場合があることでしょう。

大手消費者金融はテレビのCMや街頭広告など、日常生活で目にする機会が多くあり、誰から見ても闇金ではないことがわかります。

しかし中小消費者金融の場合は知名度が低く、闇金なのかそれとも正規の消費者金融なのかを判断するには難しいでしょう。

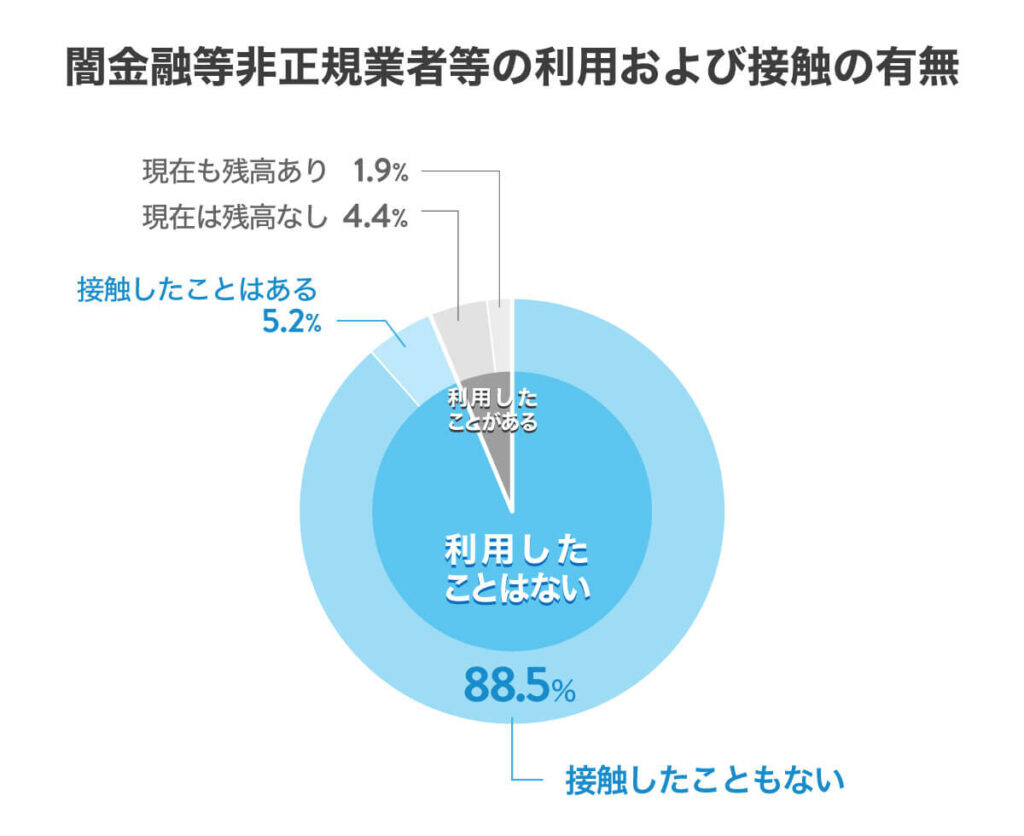

以下は日本貸金業協会の行った調査です。

借入経験のある個人に対して、闇金融等非正規業者やSNSなどを使った個人間融資等の利用および接触の有無について調査したところ、闇金融等非正規業者を利用したことがあると答えた人は、全体の6.3%でした。

また、利用したことはないが接触したことはあると答えた人は5.2%、残りの88.5%は利用したことも接触したこともないという結果でした。

つまり言い換えれば、借入をしたことがある方の1割程度は闇金業者になんらかの接触をしたことがあるということであり、借入経験のある方にとって闇金業者はそれほど遠い存在ではない、注意が必要だということです。

中小消費者金融が正規の消費者金融であることを確認するためのポイントは「貸金業者の登録番号」です。

闇金は登録番号の詐称などはお手のものなので、登録番号が記載されているからといって正規の消費者金融であるとは限りません。

貸金業者の登録番号が正規のものであるか、金融庁で検索して調べることが必要です。

以下は正規の貸金業者であることを確認できた中小消費者金融の一例です。

| 商号 | 登録番号 | 住所 |

|---|---|---|

| キャレント | 東京都知事(5)第31399号 | 東京都品川区西五反田2-24-4 WEST HILLビル5階 |

| フクホー | 大阪府知事(7)第12736号 | 大阪府大阪市浪速区難波中3丁目9番5号 福宝ビル |

| アロー | 愛知県知事(6)第04195号 | 愛知県名古屋市中川区高畑二丁目144番地 |

| セントラル | 四国財務局長(9)第00083号 | 愛媛県松山市河原町9番地2 クロカワビル2F |

| プラン | 大阪府知事(8)第11259号 | 大阪府大阪市浪速区難波中2丁目9番2号 リバーライズ難波ビル4階 |

| スカイオフィス | 福岡県知事(7)第08437号 | 福岡県福岡市博多区博多駅前3-19-14 BSビル博多2F D号室 |

| ニチデン | 大阪府知事(6)第12923号 奈良県知事(7) 第01139号 | 大阪府大阪市北区梅田一丁目2-2 1409-2号 大阪府吹田市元町23-22 奈良県奈良市三条町606-19 |

| いつも | 高知県知事(4)第01519号 | 高知県高知市杉井流5番18号 |

| ハローハッピー | 大阪府知事(6)第12823号 | 大阪府大阪市浪速区難波中3丁目8番22号 新川清水ビル302号 |

| フタバ | 東京都知事(4)第31502号 | 東京都千代田区岩本町3-2-10 SN岩本町ビル3階 |

| アルコシステム | 兵庫県中播磨県民センター長(14)第50158号 | 兵庫県姫路市立町82番地 |

| エース | 神奈川県知事(4) 第05040号 | 神奈川県横浜市保土ヶ谷区岩間町1丁目7番地2 |

ポイントをふまえて大手消費者金融の中でも中小消費者金融のなかでも知名度が高い業者もありますが、必ず正規の消費者金融であることをチェックしましょう。

あからさまに怪しい闇金ばかりではなく、貸金業者にしか付与されない登録番号を詐称して正規の消費者金融であるかのように営業しているケースも非常に多いのです。

消費者金融で返済できない場合の対処法

消費者金融での借入の返済期限が迫ってきたけれど、返済できない、こんな時にはどうすればよいのでしょうか?

消費者金融に返済が遅れる連絡をする

返済日が近づいてきても、お金の準備が難しいとわかったら、消費者金融に連絡を入れましょう。

| 消費者金融 | 電話番号 | 受付時間 |

|---|---|---|

| プロミス | 0120-24-0365 | 平日9:00~18:00 |

| アコム | 0120-629-215 | 平日9:00~18:00 |

| SMBCモビット | 0120-03-5000 | 9:00~18:00 |

| アイフル | 0120-109-437 | 平日9:00~18:00 |

| レイク | 0120-09-09-09 | 平日9:00~18:00 |

返済日を過ぎていつなら返済できるのかをきちんと伝えておくと、それ以上の督促は行われません。支払いを待ってもらうように依頼するのです。

ただし、約束した期限を過ぎてもまた返済しなければ、もちろん督促の電話やハガキでの連絡は入ります。

また、消費者金融によっては、最小返済額以上、利息以上を返済することで滞納の記録などを残さないような対応をしているところがあります。この場合、随時または次の返済日に返済することになります。

いずれにしても、返済日を過ぎると遅延損害金がかかります。できるだけ早く返済できるように対処しましょう。

借換ローンやおまとめローンを検討する

高金利のローン、複数の借入先がある状態なら、借換ローンやおまとめローンを利用する方法もあります。金利が高いと利息額が高くなるわけですから、返済額も当然大きくなります。

また、ローンをいくつか利用していると返済額の大きさだけでなく、返済の手間も煩わしいものです。

少しでも低金利のローンで、借入先を最小限にする、これは今すぐには返済が難しい場合でなくても常に意識しておきましょう。

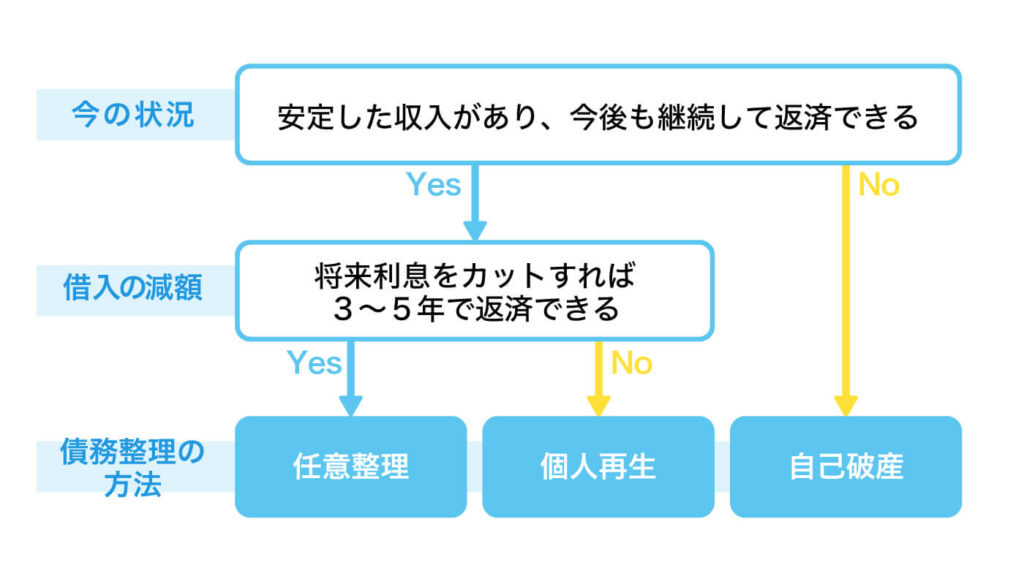

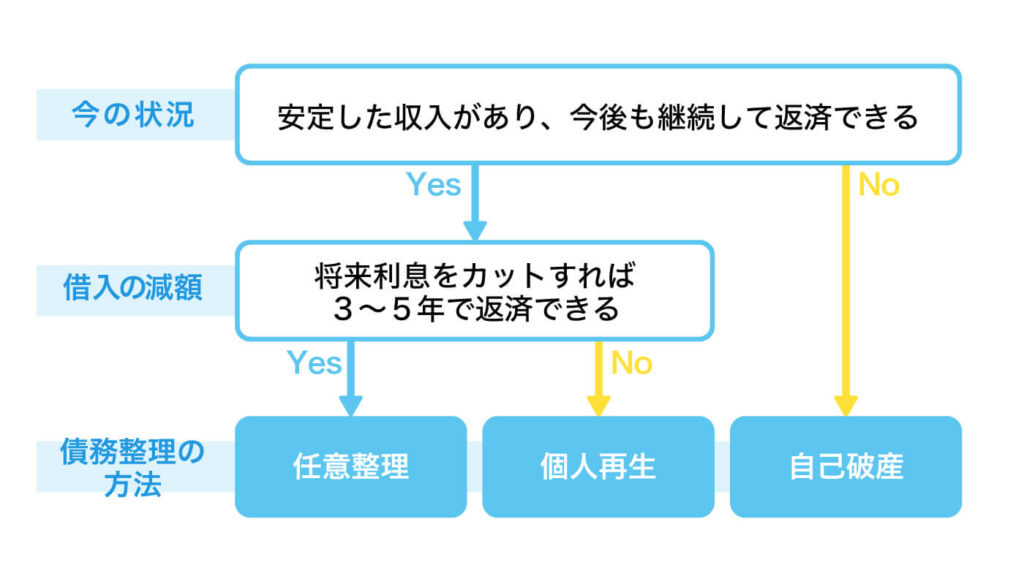

何度も延滞を繰り返すなら債務整理も

借入額と収入のバランスが取れていない場合、何度も延滞を繰り返すことになってしまいます。返済が難しい状態で、収入の増額がすぐには望めないならおすすめの債務整理を検討する必要があるでしょう。

消費者金融での借入では、任意整理や自己破産を利用するケースが多くなっています。自己破産は、ごく一部の財産のみを残し、借金などの返済もしなくてよい状態になります。ただ、所有できるものにも大きく影響しますので、日常生活に大きな変化が表れる可能性が高いです。

任意整理では、消費者金融と話し合いの上で、返済額や返済のペースなどを決め直すものです。総返済額や月々の返済額を減らせることもあります。減額はできても、返済はしないといけない方法です。

どうしても返済できない場合の相談先

どうしても返済できないとき、どこに相談するとよいのでしょうか?

https://www.kokusen.go.jp/map/

消費生活センターは、地方公共団体が設置している行政機関です。都道府県、市区町村ごとにあります。ただし、消費者センター、消費生活相談室といった名称になっていることもあるので、お住まいの地域で確認してください。消費生活に関する相談を無料で行っています。住んでいる地域の消費生活センターに直接連絡しましょう。また、消費者ホットライン(188番)に電話すれば相談窓口の案内を受けられます。

消費者金融やクレジットカード会社などが加盟している自主規制機関です。貸金業全般の適切な運営を目的としています。貸金業協会ですが、貸金業者の利益だけでなく利用者の利益も守られるようになっているのです。「貸金業相談・紛争解決センター」という窓口を設置して、無料で相談に応じています。

法テラスでは、法制度や手続き、適切な相談窓口を案内しています。条件を満たせば(収入など)無料法律相談の案内も受けられます。電話、メール、窓口などで問い合わせを受け付けています。法テラスでは、個々のトラブルに対する法的判断を行ったり、解決策をアドバイスしたりということは行っていません。必要に応じて、自分で法的な相談などを受ける必要があります。

公益財団法人で、クレジットや消費者金融で返済できなくなった方を対象にカウンセリングや電話相談などを無料で受け付けています。また、希望すれば任意整理や家計管理のサポートも受けられます。

返済できない場合にいきなり警察に行くというのではなく、悪質な取り立てや督促を受けた場合に相談するのが適しています。事件性があるもの、明らかに違法なケースなどが対象となります。

その他、多重債務についての相談窓口は、「多重債務についての相談窓口|金融庁」に詳しく載っています。