所有している不動産を活用してお金を借りたいと考えている方が多い一方、不動産担保ローンの審査についてはあまりよくわからないという意見もよく見かけます。

漠然と「不動産担保ローンの審査は甘い」と思われているかもしれませんが、果たしてその真相はどうなのでしょうか?「審査が甘い」と言われる理由はどこにあるのでしょうか?

不動産担保ローンとは「有担保ローン」の一つ

金融機関が提供するローンには「無担保型」と「有担保型」があります。「不動産担保ローン」は「有担保型」の代表格といえる商品で、その名の通り不動産を担保として提供するローンです。

担保にできる不動産の種類は「戸建建物」「土地」「マンション」「アパート」「駐車場」「別荘」など様々あります。ただしすべての不動産が担保にできるわけではありません。また金融機関ごとに取扱可能な不動産も異なります。以下のような不動産は担保にできない可能性があります。

- 農地(転用許可がない場合)

- 市街化調整区域にある土地

- 住宅ローンや他社融資の担保が設定されている

- 再構築不可(建て替えができない)の建物

一方、「審査が甘い」とされている不動産担保ローンでは、上記のような不動産であっても状況次第で取扱を認めている先もあります。

審査が甘い不動産担保ローン診断チャート

審査が甘い不動産担保ローンで借入したい

借入目的は?

あなたの希望は?

求めることは?

あなたにおすすめのビジネスローンは・・・

不動産担保ローン審査が甘いランキング厳選10社

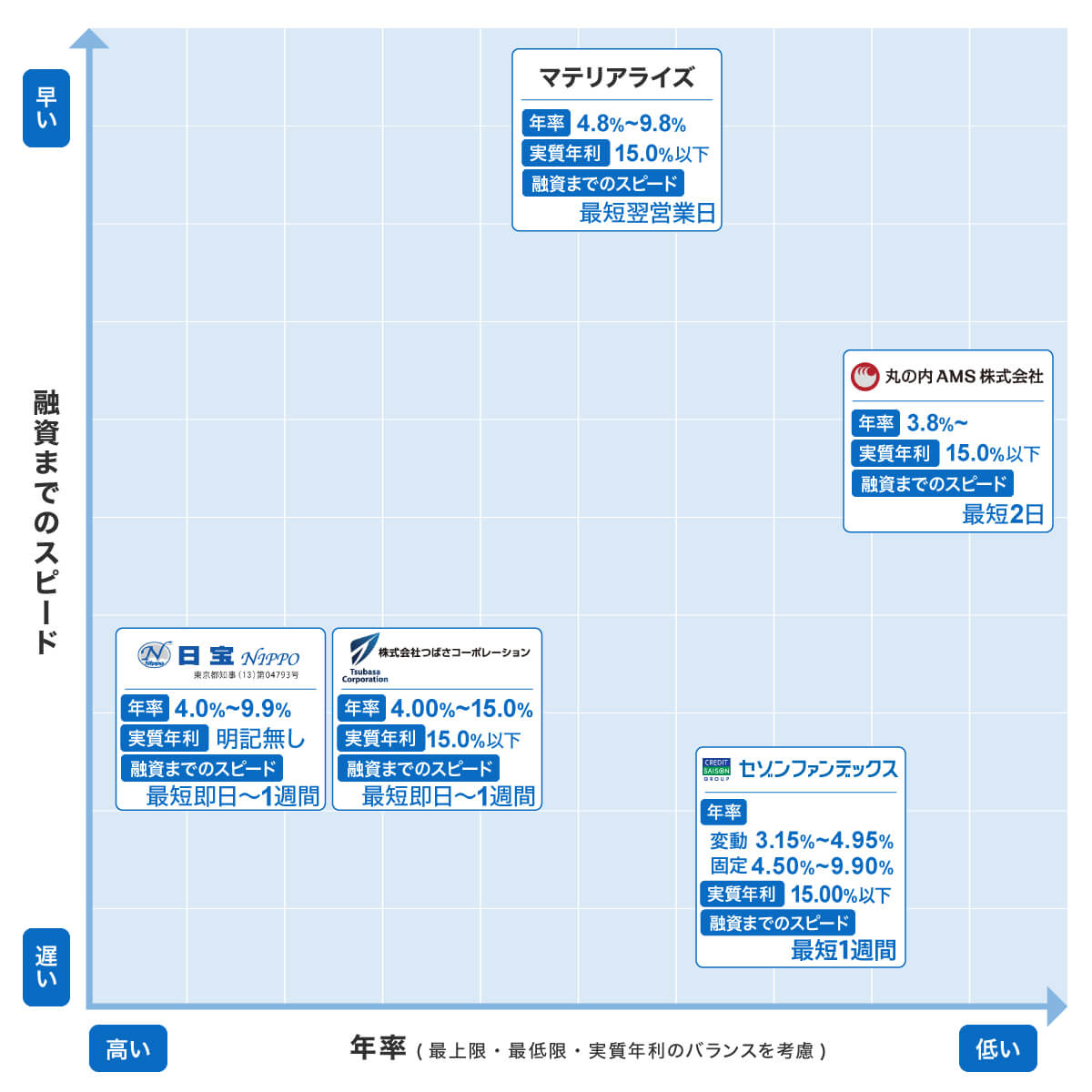

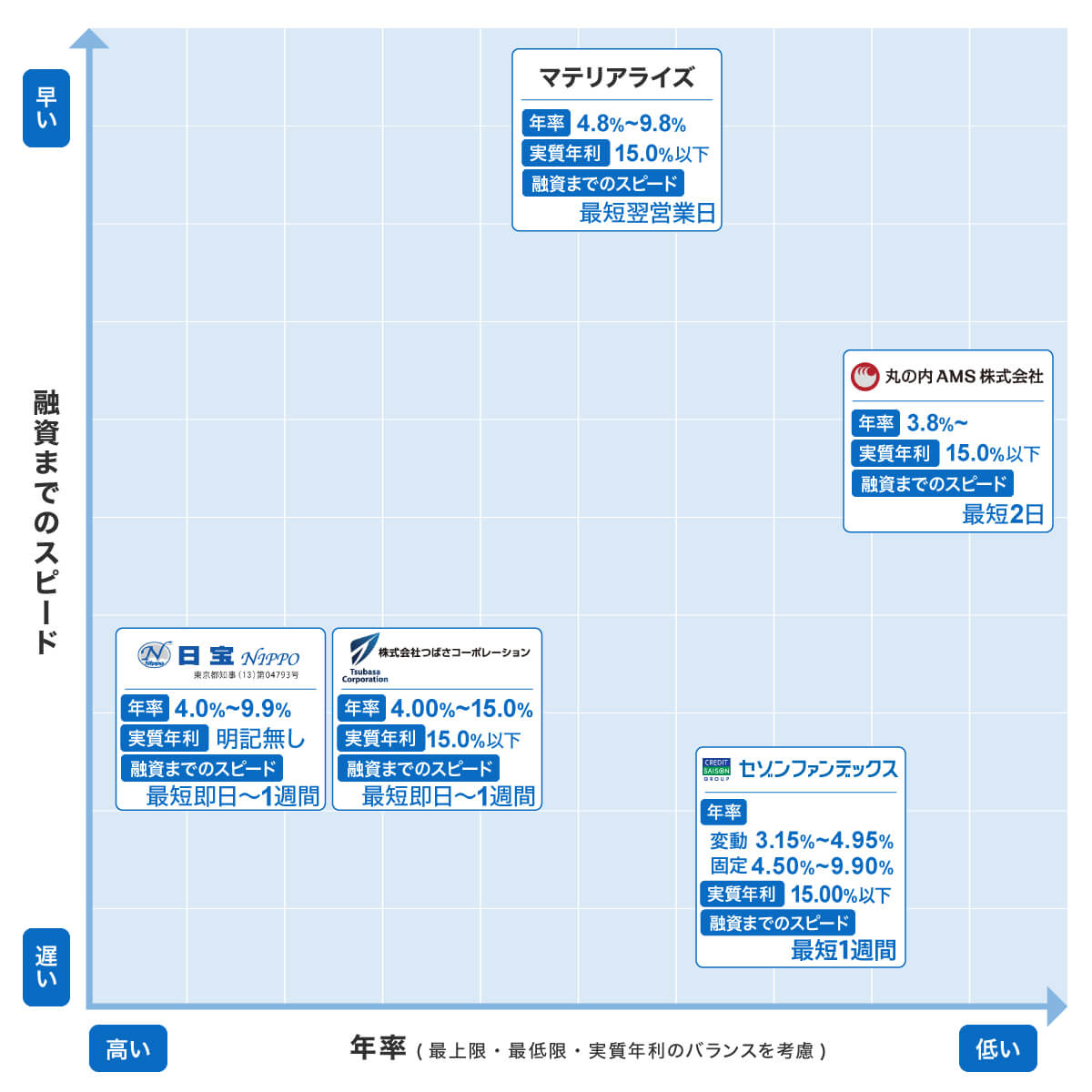

まずは「審査が甘い、利用しやすい」と人気のある不動産担保ローンをランキング形式でご紹介します。おすすめ理由と特徴について解説していきます。

不動産担保ローンで審査が甘いと言われている業者は複数あります。ただし審査基準は各社で異なり、また申込者の状況により審査の可否は変わってきます。結果「ランキング」も常に一定の評価を出すのは困難です。

今記事では、比較的審査が通りやすいとされている業者の特徴を比較して、利用しやすさなどからおすすめポイントを抽出し、独自のランキングを決定しました。

| 金融機関名 | 商品名 | 年率 | 実質年利 | 融資額 | 融資スピード | 融資期間 | 融資対象 | 貸金業登録番号 | 日本貸金業協会会員番号 |

|---|---|---|---|---|---|---|---|---|---|

| 丸の内AMS株式会社 おすすめ | 不動産担保ローン | 3.8%~ | 15.0%以下 | 500万円~5億円 | 最短2日(審査回答最短即日) | 1ヶ月~35年 | 法人・個人事業主・個人 | 東京都知事(2)第31762号 | 第005814号 |

| セゾンファンデックス | 事業者向け不動産担保ローン | ■変動金利 3.15%~4.95% ■固定金利 4.50%~9.90% | 15.0%以内 | 500万円~5億円 | 最短1週間(仮審査回答は最短即日) | 5年~25年 | 法人・個人事業主 | 関東財務局長(12)第00897号 | 第001350号 |

| 日宝 | 不動産活用ローン | 4.0%~9.9% | 明記無し | 50万円~5億円 | 最短当日~1週間 | 1ヶ月~30年 | 法人・個人事業主・個人 | 東京都知事(14)第04793号 | 第000978号 |

| マテリアライズ | 不動産担保ローン | 4.8%~9.8% | 15.0%以下 | 100万円~3億円 | 最短翌営業日(最短即日審査) | 1ヵ月~20年 | 法人・個人事業主・個人 | 東京都知事(3)第31620号 | 第005966号 |

| つばさコーポレーション | 不動産活用ローン | 4.00%~15.00% | 15.0%以内 | 明記無し | 最短当日~1週間 | 最長30年 | 個人 | 東京都知事(6)第31325号 | ― |

| アサックス | 個人向け不動産担保ローン | 1.95%~7.80% | 15.0%以下 | 300万円~10億円 | 最短3日 | 3ヶ月~35年 | 個人 | 関東財務局長(14)第00035号 | 第000023号 |

| 総合マネージメントサービス | 不動産担保ローン | 3.4%~9.8% | 8%~ | 30万円~5億円(5億円以上要相談) | 最短3日 | 最長35年 | 法人・個人事業主・個人 | 東京都知事(8)第25131号 | 第003672号 |

| ファンドワン | 不動産担保融資 | 2.50%~15.0% | 15.0%以下 | 300万円~1億円 | 数日~1週間程度 | 最長420ヶ月 | 法人・個人事業主 | 東京都知事(2)第31816号 | 第006140号 |

| MIRAIアセットファイナンス | 不動産担保ローン | 4.0%~9.5% | 15.0%以下 | 30万円~5億円 | 最短翌営業日 | 最長20年 | 法人・個人事業主・個人 | 東京都知事(1)第31990号 | 第006358号 |

| AGビジネスサポート | 不動産担保ビジネスローン | ■固定金利型 2.99%~11.80% (2025年5月1日以降の新規契約に適用) ■変動金利型2.99%~11.80% (2025年3月時点) ※融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925% | 15.00%以下 | 100万円~5億円 | 最短3日(簡易診断回答は最短1日) | 最長30年(360日以内) | 法人・個人事業主 | 関東財務局長(9)第01262号 | 第001208号 |

| 不動産担保カードローン | 5.0%~14.80%(※2023年1月23日以降の新規契約に適用) | 15.00%以下 | 100万円~5,000万円(個人事業主は2,000万円以下) | ・元金定率リボルビング返済:最長8年4か月(100回以内) ・元金自由返済:最長5年(60回以内) |

第1位【丸の内AMS株式会社】審査回答は最短即日、他社で断られた方もOK

| 年率 | 3.8%~ |

|---|---|

| 実質年利 | 15.0%以下 |

| 融資額 | 500万円~5億円 |

| 融資スピード | 最短2日 |

| 融資期間 | 1ヶ月~35年/1回~420回 |

| 融資対象 | 法人・個人事業主・個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 住宅ローン返済中でも申込可能 |

| 中途解約手数料 | 明記無し |

その名の通り、東京都丸の内に事務所を構える「丸の内AMS株式会社」が提供する不動産担保ローンです。対応エリアは東京都、神奈川県、埼玉県、千葉県となっており(一部対応外)、かなり限定されていますが、法人・個人事業主向けの事業資金や個人向けの消費性資金に、最高5億円まで対応できます。「AMS」の由来は「アセット・マネジメント・サービス」からきています。お客様の大切な資産(アセット)を、最大限有効に活用(マネジメント)し、希望額を希望日に提供(サービス)する営業方針の元で顧客勧誘を行っています。

審査回答は最短即日、融資までの日数は最短2日のスピードに定評があります。年率は「3.8%~」と上限は明記されていませんが、諸費用を含めた「実質年利」は15.0%以下としっかり明記されていますので安心です。最長35年返済ですので、ゆとりのある返済計画も立てることができるでしょう。

「他社で断られた方でもOK」「住宅ローン返済中でも申込可」「年齢不問・親族名義もOK」「カードローン等のおまとめも可能」「税金滞納中でも実績あり」という公式ホームページのコメントから、柔軟な審査が期待できる不動産担保ローンです。公式ホームページには実際の利用者の声が直筆で紹介されている点も、安心感を与えます。

第2位【セゾンファンデックス事業者向け不動産担保ローン】仮審査回答は最短即日

| 年率 | 変動金利:3.15%~4.95%(2025年6月時点)(※) 固定金利:4.50%~9.90% |

|---|---|

| 実質年利 | 15.0%以内 |

| 融資額 | 500万円~5億円 |

| 融資スピード | 最短1週間(仮審査回答は最短即日) |

| 融資期間 | 5年~25年 |

| 融資対象 | 法人・個人事業主 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 返済元金の3.0%以内 |

(※)融資実行月の3ヶ月前の月末に適用される短期プライムレート(みずほ銀行)+1.275%~3.075%

「年会費永久無料」が人気の「セゾンカード」を発行する「株式会社クレディセゾン」。その関連会社である「株式会社セゾンファンデックス」が手掛ける事業資金対応の不動産担保ローンです。仮審査回答は最短即日、必要書類の提出から最短3営業日で本審査が実施されます。

運転資金だけでなく、納税資金や他社借換にも柔軟に対応。赤字決算や創業間もない時期など、決算内容に不安がある事業主の相談にも応じています。容積率オーバーの物件に対する融資実績など、特に銀行融資では対応が難しい案件の実績も報告されています。

セゾンファンデックスでは今回ご紹介した「事業者向け不動産担保ローン」以外にも、「フリーローン(不動産担保)」「不動産購入ローン」「不動産投資ローン」「リフォームローン(不動産担保)」などの多様な不動産関連ローンも提供されています。

第3位【日宝 不動産活用ローン】複数先から借入があっても利用可能

| 年率 | 4.0%~9.9% |

|---|---|

| 実質年利 | 明記無し |

| 融資額 | 50万円~5億円 |

| 融資スピード | 最短当日~1週間 |

| 融資期間 | 1ヶ月~30年 |

| 融資対象 | 法人・個人事業主・個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 明記無し |

創業から49年以上の豊富な実績を持つ「日宝」の不動産担保ローンです。お客様のあらゆるニーズに対して「迅速」「的確」「誠実」な対応を行動規範して、全国対象で展開しています。

最高融資額は5億円、上限金利は10%を切る水準ですが、諸費用を含めた「実質年利」の提示がありませんので、契約前に必ず確認するようにしましょう。

借地・底地・共有部分・収益物件・調整区域・再建築不可という難しい物件でも、柔軟に対応してくれます。消費者金融、信販会社からの多数の借入れがあっても利用可能、赤字決算や債務整理中でも利用可能といった内容からも、柔軟な審査が期待できます。

日宝では今回ご紹介した「不動産活用ローン」以外にも、「住宅購入ローン」「フリーローン」といった不動産関連ローンが提供されています。

第4位【マテリアライズ】独自の審査基準で柔軟な審査

| 年率 | 4.8%~9.8% |

|---|---|

| 実質年利 | 15.0%以下 |

| 融資額 | 100万円~3億円 |

| 融資スピード | 最短翌日 |

| 融資期間 | 1ヶ月~20年 |

| 融資対象 | 法人・個人事業主・個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 残元金の0~3.0% |

東京都千代田区に事務所を構える、2016年設立の「株式会社マテリアライズ」が提供する不動産担保ローンです。全国対応で、最短即日審査回答、最短翌日融資とスピードに優れています。

公式ホームページには「独自の審査基準で柔軟な審査を実現」と明記されています。審査内容の詳細までは不明ですが、あえてこのように明記している金融業者も珍しいです。

「抵当順位不問」「信用情報に不安のある方」「収入の低い方」の相談も受付していることからも、他社での利用が難しい方を対象とした柔軟な審査が期待できるでしょう。

下限金利は5%を下回り、上限金利も10%を下回る金利面も魅力です。諸費用を考慮した実質年利も「15.0%以下」と明記されており、安心して利用することができます。

メールや電話だけでなくLINEでの相談にも対応しています。地方の方でも現地で申込、契約可能となっています。

第5位【つばさコーポレーション不動産活用ローン】借入上限額の明記無し

| 年率 | 4.00%~15.00% |

|---|---|

| 実質年利 | 15.00%以下 |

| 融資額 | 明記無し |

| 融資スピード | 最短当日~1週間 |

| 融資期間 | 最長30年/1回~360回 |

| 融資対象 | 個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 返済元金の0%~5.00% |

全国を対象とした不動産総合ファイナンス会社「つばさコーポレーション」が提供する個人向け不動産担保ローンです。借入上限金額が明記されていないことから、不動産の評価次第でかなり高額の融資も対応できると判断できます。

「不動産活用ローン」は資金使途自由で、最長30年、諸費用を考慮した実質年利15.0%以下の融資を利用できます。

つばさコーポレーションでは、一定の諸条件を満たされた方を対象にした優遇プラン「不動産スーパーサポートローン」、法人・個人事業主の事業性資金を目的とした「不動産ビジネスローン」、不動産を売り急ぐことなく活用できる「不動産売却つなぎローン」、新たに住宅を購入する方をサポートする「不動産購入ローン」などの不動産関連ローンも提供されています。

つばさコーポレーションの公式ホームページでは、以下のような柔軟な審査が期待できる項目も明記されています。

- 第二順位以下での融資も可能

- 年齢制限なし

- 転職したばかりの方、赤字決算や債務超過となったお客様、税金を滞納しているお客様、他社からの借入が多くある方への融資実績あり

第6位【アサックス「個人向け」不動産担保ローン】最高10億円まで利用可能

| 年率 | 1.95%~7.80% |

|---|---|

| 実質年利 | 15.00%以下 |

| 融資額 | 300万円~10億円 |

| 融資スピード | 最短3日 |

| 融資期間 | 3ヶ月~35年 |

| 融資対象 | 個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 返済元金の0%~3.0% |

不動産担保ローン専業業者として東証上場もしている「株式会社アサックス」が提供する不動産担保ローンです。最高10億円まで借入可能で、年利1.95~7.80%の低金利も魅力です。諸費用を考慮した実質年利も「15.00%以下」と明記されていて安心です。

公式ホームページの「ご融資事例」には、柔軟な審査が予想される以下のような事例が多数紹介されています。

- 返済リスケ中のローンを借換えした事例

- 確定申告が未申告でも借入した事例

- 連続赤字決算でも借入により黒字化した事例

- サービサーへの返済資金を借入した事例

アサックスでは今回ご紹介した「個人向け不動産担保ローン」以外にも、「事業者向け不動産担保ローン」「不動産売却つなぎローン」「不動産購入・建築ローン」「不動産業者向けローン」といった不動産関連ローンが提供されています。

第7位【総合マネージメントサービス不動産担保ローン】少額から高額融資まで幅広く対応

| 年率 | 3.4%~9.8% |

|---|---|

| 実質年利 | 8%~ |

| 融資額 | 30万円~5億円(5億円以上要相談) |

| 融資スピード | 最短3日 |

| 融資期間 | 最長35年 |

| 融資対象 | 法人・個人事業主・個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 明記無し |

不動産担保ローン専業業者「株式会社総合マネージメントサービス」が提供する不動産担保ローンです。最短3日のスピード融資に定評があります。

融資可能額は30万円~5億円と少額から高額融資まで幅広く対応しています。5億円以上の相談にも応じており、不動産担保価格次第でさらに高額融資も期待できます。

年利は「3.4%~9.8%」ですが、諸費用を考慮した実質年利は「8%~」と上限が明記されていません。知名度も高い業者のサービスですので法外な手数料を請求されることはないでしょうが、必ず契約前に確認しておきましょう。

公式ホームページでは「収入がなくても審査OK」と明記されています。このような表記は珍しく、あえてこのように明記されていることからも柔軟な審査が期待できます。

総合マネージメントサービスでは今回ご紹介した「不動産担保ローン」以外にも、「不動産つなぎローン」「セール&リースパックサービス」「不動産活用コンシェルジュ」といった不動産関連サービスを提供しています。

第8位【ファンドワン不動産担保融資】無担保融資よりも低金利かつ大口の資金調達が可能

| 年率 | 2.50%~15.0% |

|---|---|

| 実質年利 | 15.0%以下 |

| 融資額 | 300万円~1億円 |

| 融資スピード | 数日~1週間程度 |

| 融資期間 | 最長420ヶ月 |

| 融資対象 | 法人・個人事業主 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 明記無し |

東京都豊島区に事務所を構えるビジネスローン専門業者「ファンドワン」の不動産担保ローンです。同社が提供する無担保融資よりも低金利かつ高額の資金調達が可能になっています。

融資スピードについて気になりましたので、電話で問い合わせたところ、以下のような回答を得ることができました。

「審査結果については、なるべく素早い回答を心がけております。不動産担保融資についても最短で即日に回答致しますが、通常は融資まで数日~1週間程度頂いております。」

電話応対にも好感を抱きましたので、安心して利用できる業者といえそうです。

第9位【MIRAIアセットファイナンス】最短即日審査、最短翌営業日融資可能

| 年率 | 4.0%~9.5% |

|---|---|

| 実質年利 | 年15.0%以内 |

| 融資額 | 30万円~5億円 |

| 融資スピード | 最短営業日 |

| 融資期間 | 最長20年 |

| 融資対象 | 法人・個人事業主・個人 |

| 融資形式 | 証書貸付 |

| 抵当順位 | 不問 |

| 中途解約手数料 | 融資金額の0~3.0% |

東京都千代田区に事務所を構える「株式会社MIRAIアセットファイナンス」が提供する不動産担保ローンです。同社は令和6年4月設立の新しい会社ですが、「審査結果は最短即日回答」「融資まで最短翌営業日」のスピードが注目を集めています。

金融業者では珍しく祝日を除く土日も営業しており、特に土日営業の中小企業や個人事業主には強い味方となるでしょう。

「赤字決算」「ローンや税金の支払いにご不安のある方」「競売などの差押物件」「築古物件」などでも対応可能としており、審査や不動産条件の柔軟さも期待できます。

第10位【AGビジネスサポート】簡易診断最短1日、融資まで最短3日

| ビジネスローン | カードローン | |

|---|---|---|

| 年率 | 固定金利:2.99%~11.80%(※1) 変動金利:2.99%~11.80%(※2) | 5.0%~14.80%(※3) |

| 実質年利 | 15.00%以下 | 同上 |

| 融資額 | 100万円~5億円 | 100万円~5,000万円(※4) |

| 融資スピード | 最短3日 | 最短3日 |

| 融資期間 | 最長30年(360日以内) | 元金定率リボルビング返済:最長8年4か月(100回以内)元金自由返済:

最長5年(60回以内) |

| 融資対象 | 法人・個人事業主 | 法人・個人事業主 |

| 融資形式 | 証書貸付 | 当座貸越 |

| 抵当順位 | 不問 | 不問 |

| 返済違約金 | 支払期日前返済元金に2.00%を乗じた額 | ― |

※1 2025年5月1日以降の新規契約に適用

※2 融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3 2023年1月23日以降の新規契約に適用

※4 個人事業主は2,000万円以下

大手消費者金融「アイフル」の子会社である「AGビジネスサポート」が提供する不動産担保ローンです。事業者向けに「ビジネスローン」「カードローン」の2種類の契約形式ローンを提供しています。

簡易審査結果は最短1日、融資まで最短3日とスピードに優れ、急な事業資金の需要にも十分対応することができます。「ビジネスローン」では最高5億円までの高額融資もかのうです。「カードローン」では利用限度額最高5,000万円(個人事業主は2,000万円)の範囲内で、何度でも繰り返し利用することができます。担保調査料・保証料は0円で費用負担の心配もありません。

「赤字でも相談可能」「親族名義の不動産でも取扱可能」「新規事業にも対応可能」「「競売入札物件でも検討可能」など、柔軟な審査が期待できるコメントも公式ホームページに記載されています。返済計画の相談にも柔軟に応じてもらえます。

AGビジネスサポートでは、今回ご紹介した「ビジネスローン」「カードローン」以外にも、「不動産担保開業支援ローン」「不動産投資ローン」「販売用不動産ローン」といった不動産関連商品を提供しています。

不動産担保ローンは「審査が甘い」のか?

早速結論から申し上げますと、「審査が甘い」と断定できる不動産担保ローンは存在しません。どのようなローンについても言えることですが、審査基準は一般的に公表されるものではなく、「弊社は審査が甘いですよ」と宣伝している金融業者はありません。

金融業者は、サービスの申込を受付した際には、審査を実施し申込者の返済能力を調査する義務があることが法律で定められています。

【貸金業法第13条 返済能力の調査】

貸金業者は、貸付契約を締結しようとする場合に、顧客の収入、収益、資力、信用、借入れの状況、返済計画などを調査しなければならない。引用先:e-Gov法令検索「貸金業法」

また金融業者がサービスの勧誘を行う際には、「断定的」な「誇大広告」を行う事も禁止されています。

【貸金業法第16条 誇大広告の禁止等】

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。引用先:e-Gov法令検索「貸金業法」

以上から「審査が甘い」と断定できる不動産担保ローンは(正規の業者であれば)あり得ないことになります。

「必ず借りれる」「ブラックでもOK」は違法業者の常套手段

逆に言えば、「必ず借りれる」「審査激甘」「ブラックでもOK」と宣伝している不動産担保ローンは「違法業者」です。

このような宣伝文句は違法業者の常套手段で、甘い文句により顧客心理を揺さぶってきます。

このような金融業者に関わると、仮に一時的なお金の不足を脱することができたとしても、法外な利息や手数料、違約金などを課せられることになります。

最悪強引に提供担保を取り上げられ、残ったのは莫大な借金だけ、というケースも起こり得ます。

不動産担保ローンは、「無担保ローン比べると審査が甘い」と予想される

不動産担保ローンは、その名の通り不動産を担保とするローンです。商品を提供する金融業者からすれば、万が一利用者が返済不能になった場合でも、担保として徴求した不動産を処分することで、債務残高を回収することができます。

返済に対するリスクをカバーできる意味合いから、不動産ローンは無担保ローンに比べると、審査が甘いと予想することができます。

「柔軟な審査が期待」できる→「審査が甘い」と予想される

では、世間で言われている「審査が甘い不動産担保ローン」とはどのような意味を持つのでしょうか。筆者は「柔軟な審査が期待」できることから「審査が甘い」と予想されると考えます。

例えば、赤字決算の企業に対しての審査を挙げてみます。単純に「赤字」というだけで審査不合格とするのではなく、申込者との面談や提出資料などから以下の項目を審査可否の判断材料とする審査です。

- 赤字に転落した理由

- 今後の改善見込み

- 融資実行以後の返済見込み

このような「決算書や収入の数字だけに絞られない、柔軟な審査が期待できる」不動産担保ローンは、「審査が甘い」と予想される性質を持っていると考えます。

不動産担保ローンは必ず借りることができますか?

柔軟な審査が期待でき、審査が甘いと予想される不動産担保ローンですが、必ず借りることができるわけではありません。前述のように取扱金融業者は、利用者が返済不能に陥るリスクがある以上、必ず審査を実施しています。

どのような不動産担保ローンであっても、審査により返済能力が不足していると判断されると、当然、審査落ちで借りることができません。

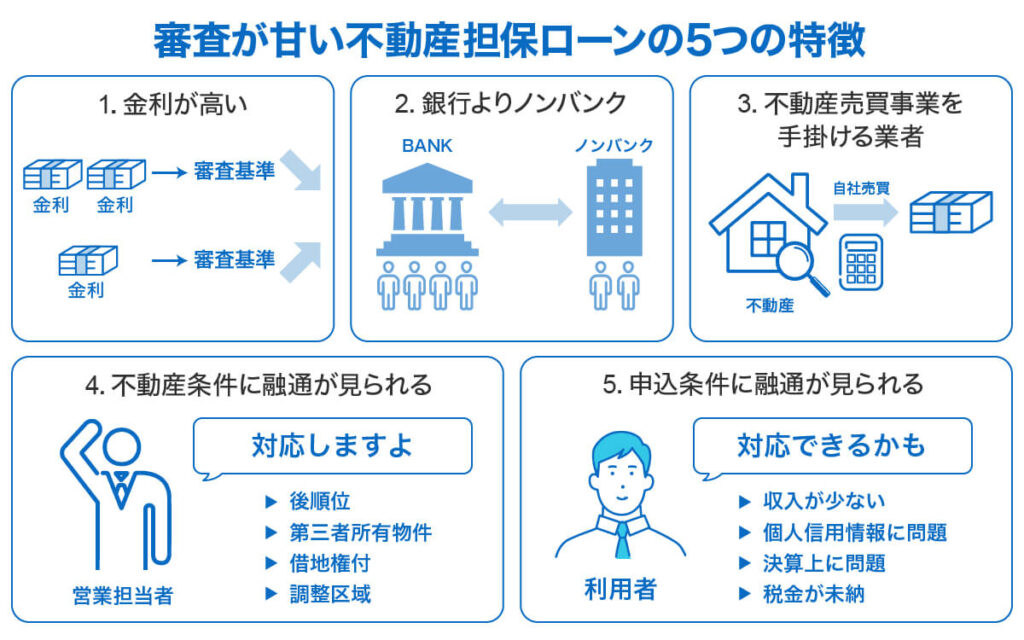

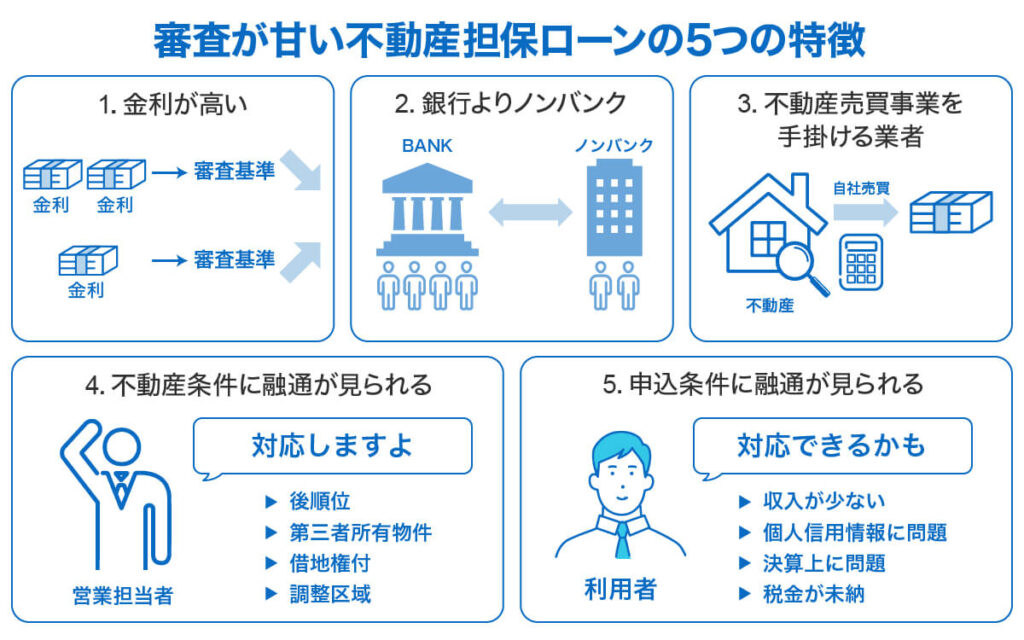

審査が甘い不動産担保ローンの5つの特徴

では具体的に、どのような特徴を持つ不動産担保ローンなら「審査が甘い」と予想できるのでしょうか。いくつか項目を考えてみました。

① 金利が高い不動産担保ローン

不動産担保ローンに限ったことではありませんが、基本的にローン金利は「金利が高いほど、審査基準が低め」の傾向があります。金利が高ければ、万が一利用者が返済不能になった際のリスクを、高い利息収入でカバーすることができます。

逆に金利が低いローン商品は、審査基準を厳しくして返済不能に陥るリスクを少なくする必要があります。

よって他社と比較して金利が高い不動産担保ローンは、ある程度審査基準も低めであることが予想されます。

② 銀行よりノンバンクの不動産担保ローン

皆さんはローンを利用する際、まずどこに申し込もうと考えますか?おそらく「銀行」と回答される方が多いでしょう。銀行には、自然と利用者が集まるものです。

一方、ノンバンクでは銀行との顧客獲得競争に打ち勝つべく、銀行にない特色を持たせる必要があります。

その一つが「審査基準を下げる」ことです。そのため銀行で融資を受けるのが難しい申込者に対しても、審査基準を下げて利用を促す傾向が強くなっています。

この点からも、返済リスクをカバーするために、適用金利は高くならざるを得ない側面もあります。

③ 不動産売買事業を手掛ける業者のサービス

自社で不動産売買事業を手掛ける金融業者の不動産担保ローンは、審査基準が低いと予想されます。

万が一利用者が返済不能に陥った際には、自社で不動産を売却することができます。不動産仲介手数料の負担もなく、売却代金を即、債務回収に充てることができます。

また不動産の正確な査定にも精通していますので、より不動産担保価値に重点を置いた審査ができることも、甘い審査が期待できる要素です。

④ 不動産条件に融通が見られる

公式ホームページ上で、不動産条件が述べられている不動産担保ローン業者も、柔軟な審査が期待できます。

例えば、次のような不動産であっても相談に応じると説明されている業者です。

- 二番順位以降の後順位

- 第三者所有物件

- 借地権付

- 調整区域

これらの不動産は、いざ処分とする際に問題となるケースも多くあります。最悪は売却できずに、金融業者の全額損失ともなりかねません。そのためこれらの不動産でも対応可能としている不動産担保ローンは、柔軟な審査も期待できる証明でもあります。

家族所有でも不動産担保ローンは利用できますか?

上記の「第三者所有物件」には「家族所有」も含まれます。所有者の同意(担保提供意思)を得ることができれば、相談に応じてくれる業者も多くあります。

ただし家族所有の場合は「○○等身以内」という条件が付与されているケースが多くなっています。申込前に条件面を確認しておくようにしましょう。

⑤ 申込条件に融通が見られる

不動産条件とともに、利用者の申込条件に融通が見られる商品も、柔軟な審査が期待できると判断できます。

例えば以下のような場合でも相談に応じるとされているケースです。

- 収入が少ない(もしくは収入がない)

- 個人信用情報に問題がある

- 赤字決算、債務超過など決算上に問題がある

- 税金が未納

バブル経済崩壊以後、いわゆる「不動産神話」が崩れ去ったことから、不動産担保ローンの審査でも、不動産の担保価値だけに頼った取り組みは少なくなっています。

ただし申込者からの聴取や、提出された資料などから、過去には問題あるものの、今後の返済見込みがある場合には利用を認めるというケースも十分考えられます。

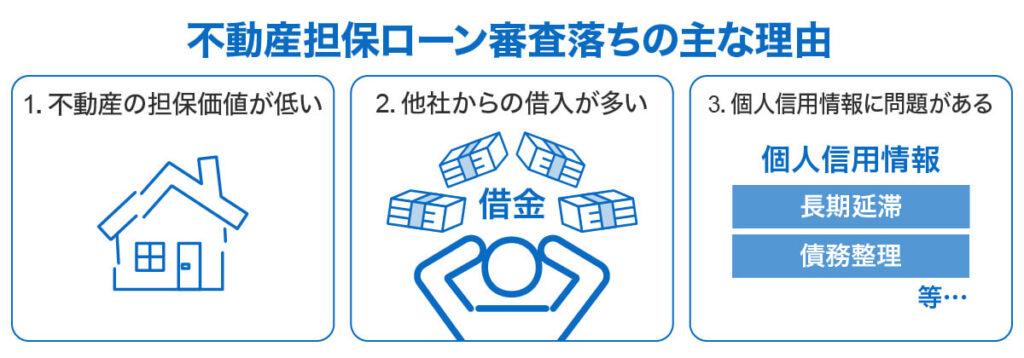

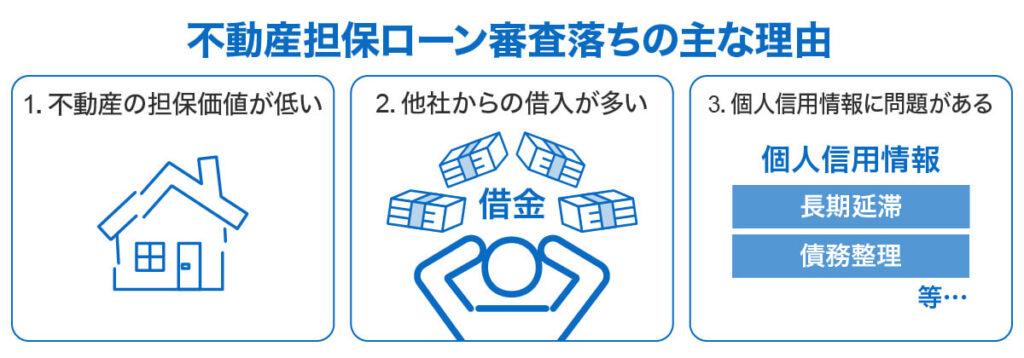

不動産担保ローンにおける審査落ちの主な3つの理由

無担保ローンに比べると「審査が甘い」と予想される不動産担保ローンですが、当然、誰もが審査に合格できるわけではありません。

審査基準は各社異なっていますので一概には言えませんが、審査落ちの理由としては以下の要素が挙げられます。

① 不動産の担保価値が低い

不動産担保ローンの審査では、担保として提供される不動産の担保価値が大きなウエイトを占めます。

申込金額に応じた適切な担保価値が算出されれば、審査に合格できる可能性が高くなります。逆に担保価値が低いと判断されることが、審査落ちの理由となります。

不動産の担保価値評価方法は、金融機関により異なります。一般的には担保価値は市場の不動産評価額の6~8割程度と言われています。

例えば物件の評価額が3,000万円の場合、1,800万円~2,400万円程度が一般的な借入可能額の目安となります。

いずれにしても不動産担保ローンでは、評価額の満額借りることができるわけではありません。思ったより担保価値が低いケースもありますので注意しましょう。

土地の評価額計算方法

土地の評価額を算出するための指標には様々あり、金融機関で取り入れされる指標も異なります。主な指標には次のようなものがあります。

- 公示地価

国土交通省が毎年3月(評価は1月1日時点)に公示する土地の評価額。 - 基準地価

都道府県が公表している土地の評価額で、7月1日時点の評価額が9月に公表される。 - 路線価

路線(道路)に面する標準的な宅地の1平方メートル当たりの価額。相続税や贈与税など税金を計算するときの算定基準となる。

建物の評価額計算方法

建物価格の評価方法は、主に次の3つの方法があります。それぞれ金融機関や担保建物の状況により、どの方法を用いるのかが異なります。

・原価法

建物を新築したときにかかる金額(再調達原価)をもとに評価する方法です。再調達原価から、耐用年数に対し築年数による損耗分を差し引いて求めます。

原価法の計算式は次のとおりです。

評価額=再調達原価×残存年数(耐用年数−築年数)÷耐用年数

・収益還元法

対象不動産が将来生み出すであろうと予測される収益の現在価値を求めることで評価する方法です。賃貸用不動産など収益不動産の評価に用いられます。

ほかの算出方法と比べ合理性が高い方法であり、その不動産がどれくらいの収益を上げるかをもとに算出されるため、耐用年数や築年数などによって評価が決まる原価法とは異なる結果となることも多くあります。

収益還元法には、簡易的に計算する「直接還元法」とより詳細な条件のもと算出する「DCF法」があります。このうち直接還元法の計算式は次のとおりです。

評価額=1年間の利益(賃料収入−必要経費)÷還元利回り(周辺の類似物件の利回り)

・取引事例比較法

近隣地域や同一需給圏内の類似地域における過去の取引事例から評価する方法です。不動産の立地から築年数、床面積、周辺環境など、さまざまな要因を比較し算出します。特に、取引事例が多い都市部や中古物件などで利用される方法です。

② 他社からの借入が多い

不動産の担保価値が大きなウエイトを占める不動産担保ローンの審査ですが、申込者の返済能力を全く考慮しないというわけではありません。特に「他社借入が多い」場合には、審査落ちの理由となることが多いです。

他社の借入が多いということは、当然、収入からの返済能力が圧迫されることに繋がります。いくら「いざという場合は担保を処分できる」といっても、あくまで借入返済は収入から行うのが原則です。

事業性資金を不動産担保ローンで借入するケースでは、事業内容に応じた適度の借入であれば、それほど問題とはなりません。しかし過度に借入が多い事業者の場合には、やはり審査落ちの可能性は高くなります。

③ 個人信用情報に問題がある

不動産担保ローンの審査においても、信用情報機関への個人信用情報照会は行われます。その結果、過去の延滞実績や事故情報といった問題が発覚すると審査落ちの理由となります。

「柔軟な審査が期待できる」不動産担保ローンでは、これらの個人信用情報の問題に対して適切に説明できれば、審査合格の可能性があります。「なぜ事故となったのか」「現状は事故状態も解消できている」「今後とも返済が継続できる」といった説明を、疎明資料を添えて説明することが重要です。

一方、個人信用情報の問題に対して明確な説明ができなければ、いくら「柔軟な審査が期待できる」不動産担保ローンであっても、審査落ちとなる可能性が高くなります。

個人信用情報に問題がある場合、ファクタリンクもおすすめ

事業資金目的で不動産担保ローンを利用したいが、個人信用情報に問題がある……

このような状況では「ファクタリング」の利用もおすすめです。売掛金を期日前に買い取るファクタリングの審査では、申込者の財務内容や個人信用情報はそれほど影響しません。売掛先の内容さえしっかりしており、売掛金の回収が問題ないと判断されれば、個人信用情報の内容如何に関わらず、まとまった資金を調達することが可能になります。

一定額の手数料を支払う必要はありますが、入金までのスピードに優れたサービスも多く、一時期の事業資金不足を補うこともできます。

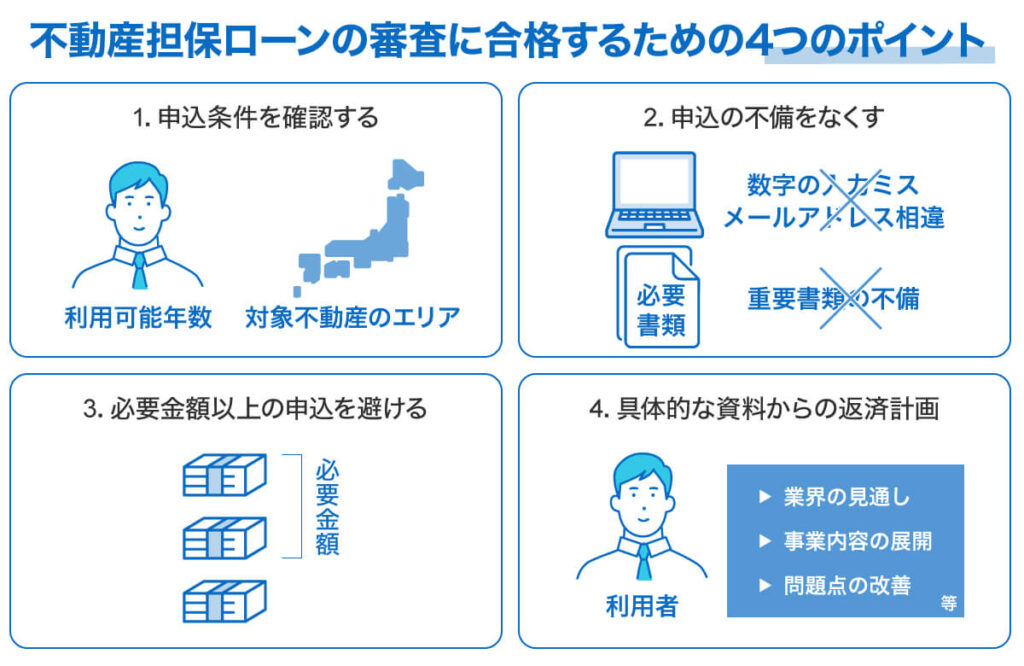

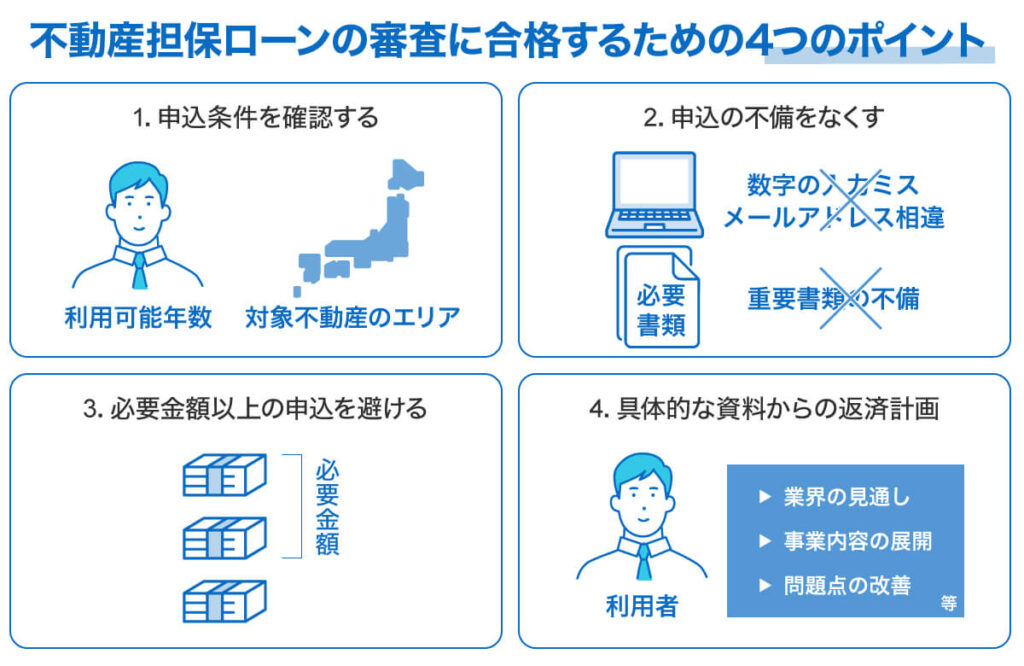

不動産担保ローンの審査に合格するための4つのポイント

柔軟な審査が期待できる不動産担保ローンでも、いくつかの審査合格のためのポイントを踏まえた申込を行うことが重要です。

以下のポイントからあまりにもかけ離れた申込みでは、審査落ちの確率も高くなるでしょう。

① 申込条件を確認する

不動産担保ローンでは、申込条件に当てはまらない場合、審査に合格するどころか「門前払い」となってしまいます。条件の良い不動産担保ローンを見つけた場合、まずは申込条件を確認するようにしましょう。

特に不動産担保ローンでは「利用可能年齢」などの申込者の利用条件以外に、「対象不動産のエリア」をしっかり確認しておく必要があります。

最近は「全国対応可能」の不動産担保ローンも多くなっていますが、それでも一部対象外となるケースもありますので、事前に確認しておくようにしましょう。

②提出書類の不備・不足や申込の不備をなくす

不動産担保ローンを申し込んだ場合、申込内容や提出書類に不備があると、審査が前に進みません。申込の不備は、金融業者側に多少なりとも悪い印象を与えるでしょう。不備が解消されなければ、最悪、審査不合格となってしまいます。

最近はインターネットから簡単に申込できる不動産担保ローンも増えています。しかし単純な数字の入力ミスやメールアドレスの相違により、審査に合格できなくなってしまうのは残念です。送信前には何度も確認して、単純ミスをなくすようにしましょう。

不動産担保ローンでは、多くの必要書類が発生します。重要書類に不備があると、やはり金融業者側に悪影響を与え、結果審査不合格とも成りかねません。不明な点は担当者に確認して、確実に提出するようにしましょう。

③ 必要金額以上の申込を避ける

「どうせ申し込むのであれば、念のため多めに申し込んでおこう」

このように考えられる方も多いですが、この考えは賛同できません。不動産担保ローンに限りませんが、ローン申込金額は必要最低限に抑えるべきです。

借入金額が多くなるほど、金融業者側の貸倒リスクが高まるだけではありません。「なぜこれだけの金額が必要なのか」「いっきに借りて逃げてしまうのか」といった不安感を抱かせると、もはや審査に合格することはできません。

必要最低限の申込で、金利負担も必要最低限に抑えることができ、返済能力判断にもプラスとなる側面もあります。

不動産担保ローンは、原則として「総量規制」の対象外です。総量規制の「除外貸付」に当たるため、年収の3分の1以上の借入も可能です。ただし「個人が自宅を担保にする」場合は総量規制の対象となります。

またいくら総量規制の対象外とは言っても、必ず審査が実施され、申込者の返済能力を超える場合は審査落ちとなる可能性も高くなります。

不動産担保ローンの資金使途は自由?

一般的に不動産担保ローンの資金使途(借りたお金の使い道)は自由とされています。生活費など個人的な分だけでなく、事業の運転資金など事業資金としても活用できます。

ただし申込の時点で「何に使うのか」は提示する必要があり、疎明資料を求められることもあります。その点からも「必要金額以上」の申込は避けなければいけません。

④ 具体的な資料を基に返済計画を説明する

不動産担保ローンは、時として申込金額が高額になるケースもあります。

必要金額が高額なるほど、しっかりした返済計画を示すことが大切です。単純に「返済は可能です」と言うだけでなく、具体的な疎明資料を添えて返済計画を示すようにしましょう。

取扱業界の見通し、事業内容の展開予定、問題点の具体的改善内容、いった項目を裏付けできる資料があれば、非常に説得力が高まります。「これだけしっかりした説明ができるのであれば、取引先としても信用できる」と、金融業者側に好印象を与えることもできるでしょう。

まとめ

「審査が甘い」と予想される不動産担保ローンは「柔軟な審査が期待できる」要素が強いです。

「審査が甘い」と断言できる不動産担保ローンはあり得ない一方、公式ホームページや商品特性から、「柔軟な審査が期待できる」不動産担保ローンは多く見つけることができます。

不動産担保ローンでは、無担保ローンに比べて高額・かつ低金利で借入できるというメリットがあります。もちろん担保として提供できる不動産を所有していることが大前提なのですが,有効活用することで、かなり現状を変える魅力をもっているのが不動産担保ローンです。

可能であれば、今回ご紹介した「審査が甘い」と予想されるおすすめ不動産担保ローンを中心に、積極的な利用をおすすめします。